(Tổ Quốc) - VFM hiện là quỹ nội có quy mô lớn nhất Việt Nam với tổng quy mô danh mục quản lý khoảng 7.000 tỷ đồng. Chủ tịch VFVM là ông Dominic Scriven – người hiện đang nắm giữ vai trò Chủ tịch Dragon Capital.

Những tháng đầu năm 2020 diễn ra không mấy êm ả với thị trường chứng khoán Việt Nam. Hậu quả của chiến tranh thương mại, căng thẳng chính trị giữa các cường quốc và đặc biệt sự bùng phát của dịch Covid-19 đã khiến thị trường chứng khoán giảm sâu.

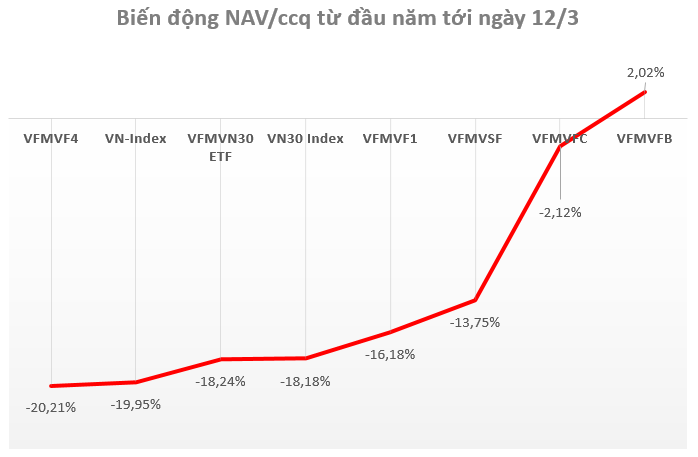

Kết thúc phiên giao dịch 12/3, chỉ số VN-Index dừng tại 769,25 điểm, giảm 19,95% so với thời điểm đầu năm. Việc thị trường bất ngờ giảm sốc trong quý 1 đã ảnh hưởng tiêu cực tới danh mục nhà đầu tư, đặc biệt các quỹ lớn trên thị trường do khó có thể cơ cấu danh mục kịp thời.

Báo cáo cập nhật mới đây cho thấy Công ty quản lý quỹ đầu tư hàng đầu tại Việt Nam - VietFund Management (VFM) đang chịu ảnh hưởng nặng nề từ nhịp điều chỉnh của thị trường vừa qua khi hầu hết danh mục các quỹ do VFM quản lý đều giảm sâu.

VFM hiện là quỹ nội có quy mô lớn nhất Việt Nam với tổng quy mô danh mục quản lý khoảng 7.000 tỷ đồng. Tổng giám đốc VFM là ông Trần Thanh Tân, trong khi Chủ tịch VFM là ông Dominic Scriven – người hiện đang nắm giữ vai trò Chủ tịch Dragon Capital.

Theo số liệu ngày 12/3, quỹ đầu tư cổ phiếu lớn nhất của VFM là VFMVN30 ETF (Mã CK: E1VFVN30) với quy mô danh mục hơn 5.700 tỷ đồng ghi nhận mức sụt giảm NAV/ccq 18,24% so với đầu năm. VFMVN30 ETF hiện là quỹ ETF lớn thứ 2 trên thị trường Việt Nam (sau VNM ETF), sử dụng chỉ số tham chiếu VN30. Do hoạt động theo mô hình ETF nên mức giảm của quỹ này bám khá sát với VN30 Index (giảm 18,18%).

Trong khi đó, Quỹ đầu chứng khoán Việt Nam do VFM quản lý - VFMVF1 với quy mô 414 tỷ đồng có mức sụt giảm NAV/ccq lên tới 16,18% so với đầu năm.

Một quỹ đầu tư cổ phiếu khác của VFM là VFMVF4 với quy mô 99 tỷ đồng thậm chí có mức sụt giảm NAV/ccq lên tới 20,21% so với đầu năm, "tệ" hơn mức giảm 19,95% của chỉ số VN-Index.

Danh mục 2 quỹ VFMVF1 và VFMVF4 phần lớn tập trung vào các cổ phiếu Bluechips hàng đầu thị trường và chỉ có một phần rất nhỏ chứng khoán nợ. Do đó biến động của 2 quỹ này thường xoay quanh VN-Index.

Trong khi đó, 2 quỹ VFMVSF và VFMVFC có hiệu quả tích cực hơn VN-Index khi mức giảm NAV/ccq tính tới ngày 12/3 lần lượt là -13,75% và -2,12%. Việc các quỹ này có hiệu quả tốt hơn thị trường thời gian qua do danh mục phân bổ nhiều hơn vào chứng khoán nợ, cũng như chứng chỉ tiền gửi. Dù vậy, quy mô danh mục 2 quỹ này khá nhỏ với giá trị lần lượt 35 tỷ đồng và 2,5 tỷ đồng.

Có thành tích tốt nhất trong số những quỹ do VFM quản lý từ đầu năm tới nay là quỹ đầu tư trái phiếu VFMVFB với mức tăng trưởng NAV/ccq 2,02%. Do đặc thù chuyên đầu tư vào trái phiếu, chứng chỉ tiền gửi nên danh mục VFMVFB tăng trưởng đều đặn qua các năm. Dù vậy, trong giai đoạn thị trường chứng khoán thăng hoa, hiệu quả quỹ trái phiếu sẽ thua xa các quỹ cổ phiếu, nhưng trong giai đoạn "khủng hoảng", quỹ trái phiếu sẽ là kênh trú ẩn an toàn cho nhà đầu tư.

Trước đó trong năm 2019, tăng trưởng NAV/ccq VFMVFB cũng khá tốt với 9,09% và trong năm 2018, VFMVFB là quỹ tăng trưởng NAV/ccq hàng đầu thị trường chứng khoán Việt Nam với hơn 11%.