Cụ thể câu chuyện trích lập dự phòng rủi ro ở Ngân hàng Á Châu (ACB), vào đâu và như thế nào, có lẽ phải đợi đến Đại hội cổ đông tới đây của ACB, khi cổ đông chất vấn và chủ tọa đoàn trả lời.

Cụ thể câu chuyện trích lập dự phòng rủi ro ở Ngân hàng Á Châu (ACB), vào đâu và như thế nào, có lẽ phải đợi đến Đại hội cổ đông tới đây của ACB, khi cổ đông chất vấn và chủ tọa đoàn trả lời.

Lỗ nghìn tỷ vì chứng khoán

Ngân hàng TMCP Á Châu – ACB (HSX: ACB) vừa công bố báo cáo tài chính hợp nhất quý IV/2015.

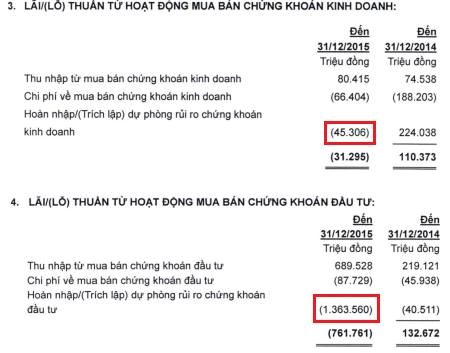

Theo các thông tin công bố trong báo cáo, ngân hàng này đã lỗ tới 993 tỷ đồng từ hoạt động mua bán chứng khoán đầu tư, chỉ tính riêng trong 3 tháng cuối năm. Lũy kế cả năm 2015, ACB lỗ 762 tỷ đồng từ hoạt động này.

Tương tự, hoạt động mua bán chứng khoán kinh doanh cũng là một gánh nặng khác của Ngân hàng Á Châu với khoản thua lỗ 41 tỷ đồng trong quý IV và 31 tỷ đồng lũy kế cả năm.

Nên nhớ, trước đó một năm, ACB vẫn tìm kiếm được những khoản lợi nhuận đáng kể từ hai hoạt động mua bán chứng khoán đầu tư (lãi 133 tỷ đồng) và mua bán chứng khoán kinh doanh (lãi 110 tỷ đồng).

Vậy điều gì đã khiến hoạt động mua bán chứng khoán của ACB lỗ tới cả nghìn tỷ đồng chỉ trong một quý kết niên?

Theo như thông tin mà ngân hàng thuyết minh trong báo cáo tài chính vừa được phát hành thì nguyên nhân dẫn tới kết quả thất bát của ACB trong hoạt động đầu tư, kinh doanh chứng khoán chủ yếu đến từ việc ngân hàng đã phải thực hiên trích lập những khoản dự phòng rủi ro quá lớn.

Trong 2015, ACB đã phải trích lập dự phòng rủi ro 1.362 tỷ đồng cho hoạt động mua bán chứng khoán đầu tư và 45 tỷ đồng cho hoạt động mua bán chứng khoán kinh doanh.

Đáng nói, phần lớn nghĩa vụ trích lập dự phòng rủi ro ở ACB lại bị dồn cục vào giai đoạn kết niên, bởi, tính đến 30/09/2015, ngân hàng mới chỉ trích lập 367 tỷ đồng dự phòng rủi ro chứng khoán đầu tư và thậm chí còn hoàn nhập (bút toán ngược chiều trích lập) 334 triệu đồng dự phòng rủi ro chứng khoán kinh doanh.

Không khó hiểu về hiện tượng tăng đột biến các khoản trích lập dự phòng rủi ro ở ACB khi mà kể từ năm 2015, Ngân hàng Nhà nước đã siết chặt các quy định về việc phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động ngân hàng, bằng việc chính thức đưa vào áp dụng Thông tư số 02/2013/TT-NHNN, sau nhiều lần trì hoãn trước đó.

Ở giác độ quản trị, việc đẩy mạnh trích lập dự phòng cũng phản ánh những thay đổi trong quan điểm của ban điều hành ACB trong việc đánh giá rủi ro.

Trái phiếu: Đường thẳng nhiều nếp gấp

Trở lại với khoản dự phòng rủi ro 1.407 tỷ đồng mà Ngân hàng Á Châu đã trích lập cho hoạt động mua bán chứng khoán đầu tư và kinh doanh trong năm 2015, vấn đề quan tâm là, việc trích lập này cụ thể là để dự phòng cho các món đầu tư nào (?).

|

| Hoạt động trích lập dự phòng rủi ro trong mua bán chứng khoán đầu tư và kinh doanh ở ACB trong năm 2015 đã tăng đột biến. |

Theo phân tích của VietTimes, rất có thể chúng liên quan đến lô trái phiếu mà các công ty sân sau của ông Nguyễn Đức Kiên (cựu Phó Chủ tịch Hội đồng sáng lập Ngân hàng Á Châu, “bầu” Kiên) đã phát hành.

Cập nhật đến thời điểm giữa năm 2015, số dư trái phiếu của Nhóm sáu công ty liên quan đến “bầu” Kiên mà ACB đang nắm giữ là 2.779 tỷ đồng. Và đường đến với ACB của các trái phiếu này cũng đầy những nếp gấp.

Một ví dụ điển hình có thể kể đến là 600 tỷ đồng trái phiếu đã được ACB mua lại từ một ngân hàng cổ phần trong nước (VietBank?!) vào ngày 09/03/2015.

Việc mua lại 600 tỷ đồng trái phiếu này (cộng thêm 117,25 tỷ đồng lãi phải thu phát sinh từ trái phiếu), xét về thực chất, chỉ mang ý nghĩa như một động tác kỹ thuật, nhằm tất toán khoản cho vay 600 tỷ đồng (và 117,25 tỷ đồng lãi dự thu) do chính ngân hàng bán lại trái phiếu đang nợ ở ACB.

Lô trái phiếu này, cần biết, lại chính là tài sản bảo đảm cho khoản vay 600 tỷ đồng của ngân hàng thân hữu đó tại ACB. Và khoản vay này, vốn cũng mới chỉ mới được “hóa” từ 600 tỷ đồng tiền gửi của ACB tại ngân hàng vừa nhắc từ ngày 12 tháng 8 năm 2013.

Nói cách khác, nó chính là 600 tỷ đồng mà ACB đã “bơm” cho doanh nghiệp sân sau của lãnh đạo qua một kênh trung gian. Thủ pháp này cũng là điển hình cho nghệ thuật "phát hành giấy, giải ngân tiền thật", mà đến lúc này ACB vẫn phải còng lưng dọn dẹp.

|

| Năm ngoái, tại ĐHCĐ 2015, lãnh đạo ACB trả lời cổ đông rằng khoản tiền gửi 600 tỷ đồng đã được tất toán và không còn ảnh hưởng gì đến hoạt động nữa (?!). |

Tất nhiên, cụ thể câu chuyện trích lập dự phòng rủi ro ở Ngân hàng Á Châu, vào đâu và như thế nào, thì có lẽ phải đợi đến Đại hội cổ đông tới đây của ACB, khi nhà đầu tư chất vấn và chủ tọa đoàn trả lời.

Năm ngoái, tại ĐHCĐ thường niên 2015, khi được hỏi về khoản tiền gửi 600 tỷ đồng tại một ngân hàng mà lâu ngày vẫn chưa thể thu hồi, lãnh đạo ACB cho biết: “Khoản tiền gửi 600 tỷ đồng này đã được tất toán trong Quý I/2015 và không còn ảnh hưởng gì đến hoạt động của ACB”.

Nhưng thực tế có đúng là nó đã được thu hồi và không còn ảnh hưởng gì tới hoạt động của ngân hàng, hay chỉ đơn giản là một chiêu “ve sầu thoát xác” để rồi âm thầm trích lập dự phòng rủi ro?!

Tròn trịa lợi nhuận!

Theo báo cáo tài chính, tổng lợi nhuận trước thuế của ACB trong quý IV/2015 đạt 223 tỷ đồng, tăng 54% so với cùng kỳ năm trước.

Lũy kế cả năm 2015, ngân hàng đạt 1.314 tỷ đồng lợi nhuận trước thuế và 1.028 tỷ đồng lợi nhuận sau thuế, tăng 8% so với năm trước và đúng bằng 100% so với kế hoạch đề ra tại Đại hội cổ đông.

Tính đến cuối năm 2015, tổng tài sản của ngân hàng đạt 201.456 tỷ đồng, tăng 12% so với đầu năm. Cho vay khách hàng đạt 134.031 tỷ đồng, tăng trưởng 15%. Tiền, vàng gửi của khách hàng đạt 174.918 tỷ đồng, tăng 13,1%.

Tổng nợ xấu của ACB giảm 30% so với năm trước xuống còn 1.769 tỷ đồng. Trong đó, nợ có khả năng mất vốn giảm 41% xuống mức 1.066 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ cho vay khách hàng tại ACB giảm từ 2,18% xuống 1,32%.

Đáng chú ý, BCTC cũng cho biết, tại ngày 31/12/2015, ACB đang phải vay Ngân hàng Nhà nước một khoản tiền khá lớn, lên đến 5.179 tỷ đồng.

(Theo Viettimes)